«Элекснет» ждет инвестора или IPO

40% акций компании «Элекснет», принадлежащие венчурному фонду Mint Capital, выставлены на продажу.

По словам скептиков, инвестор выходит из бизнеса, который утратил свои позиции на рынке. Тем не менее, в Mint утверждают, что таким образом просто планируют привлечь средства на дальнейшее развитие «Элекснета», и не обязательно полностью выйдут из его капитала. Рассматривается также возможность выхода на IPO.

Как рассказали CNews в Mint Capital, сейчас ведутся переговоры с потенциальными покупателями 40-процентного пакета акций «Элекснет», одного из пионеров российского рынка сбора платежей через терминалы самообслуживания. Владимир Залужский, менеджер Mint Capital по PR/IR, подчеркивает, что о продаже всего актива речь не идет. «Есть планы привлечения нового капитала для дальнейшего развития «Элекснет», - говорит он. - Никаких изменений в ранее озвученных планах нет - мы будем вести переговоры с заинтересованными стратегическими инвесторами или пойдем на IPO».

Вырученные деньги планируется потратить на расширение сети терминалов, приобретение региональных игроков и запуск новых услуг. Называть имена участников переговоров в Mint Capital не стали, отметив лишь, что интерес к «Элекснет» высокий. Новая структура капитала «Элекснет» пока не ясна, отметил Залужский. Не исключено, что будет произведена допэмиссия акций компании.

В «Финаме» отмечают, что Mint Capital вошел в капитал «Элекснета» еще в 2005 году, а такого рода инвестиции обычно ориентированы на срок 3-5 лет. «В связи с этим нельзя исключать, что компания действительно начала поиск инвесторов, которому она может продать свой пакет, чтобы зафиксировать доход от инвестиций», - полагает Элина Юрина, директор Центра инвестиций в высокие технологии ИК «Финам».

Действительно, еще в 2005 г., инвестируя $10 млн. в «Элекснет», Mint Capital заявлял о планах вернуть инвестиции менее чем за 3 года, поскольку рост рынка составлял как минимум 40% в год. В 2006 г. «Элекснет» совершил допэмиссию акций на сумму $2 млн. Этот пакет приобред фонд Benchmark Capital Europe (один из акционеров eBay и ряда других платежных систем), получив вместе с ним одно место в совете директоров. По словам экспертов, привлечь крупнейшего венчурного инвестора помогла дружба Mint Capital со шведскими менеджерами европейского подразделения Benchmark Capital.

Тем не менее, специалисты отмечают, что финансовые инвесторы при продаже актива ориентируются не только лишь на изначально обозначенный срок возврата инвестиций. «Для фонда прямых инвестиций горизонт в 5 лет не является чем-то необычным, а «выходить» из актива имеет смысл не в определенное время, а по достижении приемлемой доходности, - рассказал корреспонденту CNews Борис Ким, председатель комитета НАУЭТ по платежным системам и банковским инструментам. - Возможно, дело в показателях «Элекснет» относительно рынка, но это уже вопрос к менеджменту компании».

Эксперт CNews Analytics Игорь Королев, в свою очередь, полагает, что инвестор просто решил избавиться от актива, утратившего позиции на рынке. «Когда в 2004 году Mint Capital приобретал долю в «Элекснет», рынок платежей за услуги мобильной связи только начинал складываться, а «Элекснет» как раз был его пионером, - напоминает Королев. - Однако субагентская модель, которую предложили конкуренты (ОСМП, «Киберплат», e-port), оказалась более интересной для владельцев торговых точек. «Элекснет» попытался переиграть ситуацию и пролоббировал запрет на использование субагентской модели, но поднявшийся после этого резонанс практически свел на нет эффект от этого. Как результат, Mint Capital, по всей видимости, понял, что борьба за рынок проиграна, и решил выйти из бизнеса».

«Мне трудно оценить мотивацию Mint Capital, - комментирует Виктор Достов, директор по развитию «Алкор Пэйкэш», разработчика платежной системы PayCash. - Несколько странным представляется момент для продажи: сейчас формируется пакет законов по регулированию терминальных сетей, и оценка компании сильно зависит от того, как конкретно будет это регулирование устроено. В конце года ситуация, вероятно, будет заметно более понятной».

По мнению экспертов «Финама», выставленный на продажу пакет может вызвать интерес у других инвестиционных фондов, в первую очередь, за счет высокого потенциала самого рынка. А вот стратегическим инвесторам, по мнению всех опрошенных экспертов, 40% акций «Элекснета» вряд ли будут интересны – только в том случае, если покупка пакета станет первым шагом к слиянию или получению контроля.

«При покупке стратегом оценка компании будет, вероятно, довольно низкой», - считает Виктор Достов из «Алкор Пэйкэш». По его мнению, договоры с поставщиками крупному стратегу не интересны - они у него уже есть, аналогично, есть и процессинговый центр. Сеть терминалов (1400 по Москве, по информации «Элекнета», и некоторое количество в регионах) может быть интересна, только если она легко консолидируется в существующую структуру стратега. Существенный актив - Небанковская Кредитная Организация (НКО) «Москлирингцентр», вокруг которой построена деятельность системы, - также может быть интересна только с точки зрения предоставления отдельных банковских услуг. Поэтому, по мнению эксперта, более перспективной представляется продажа пакета акций «Элекснета» крупному игроку - например, банку, которому такое приобретение позволит войти в бизнес быстро и относительно по-крупному, а также приобрести команду с многолетним опытом работы в данной отрасли.

Достов также подчеркивает, что в динамике рынка никаких особых индикаторов для продажи нет - рынок медленно олигополизируется, что типично для любых платежных систем, но каких-то резких движений тут не происходит. О высоком потенциале роста рынка, прежде всего, за счет развития в регионах, говорит и Элина Юрина из «Финама». Борис Ким также отмечает, что рынок в последние годы динамично развивается, так что выход инвестора из капитала – если речь в данном случае идет об этом - не может быть связан с его динамикой.

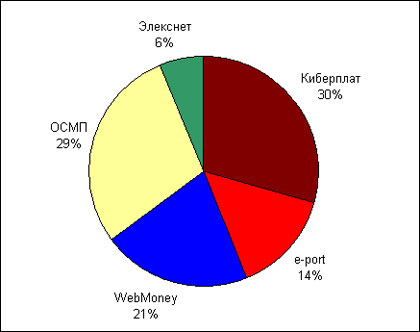

По оценкам CNews Analytics, рынок моментальных платежей в России продолжает развиваться стремительными темпами – оборот только 5 крупнейших его игроков, контролирующих около 85% объема рынка, увеличился за 2007 год на 100 -130% и составил более $16 млрд. «Элекснет» (его доля составляет 6,1%) замыкает топ-5 игроков, уступая «Киберплату» (29,5%), ОСМП (29,3%), Webmoney (20,8%) и e-port (14,3%). Стоимость 100% акций «Элекснета» эксперты оценивают примерно в $100 млн.

Читайте наш канал в

Telegram

:

узнавайте о главных новостях дня первыми.